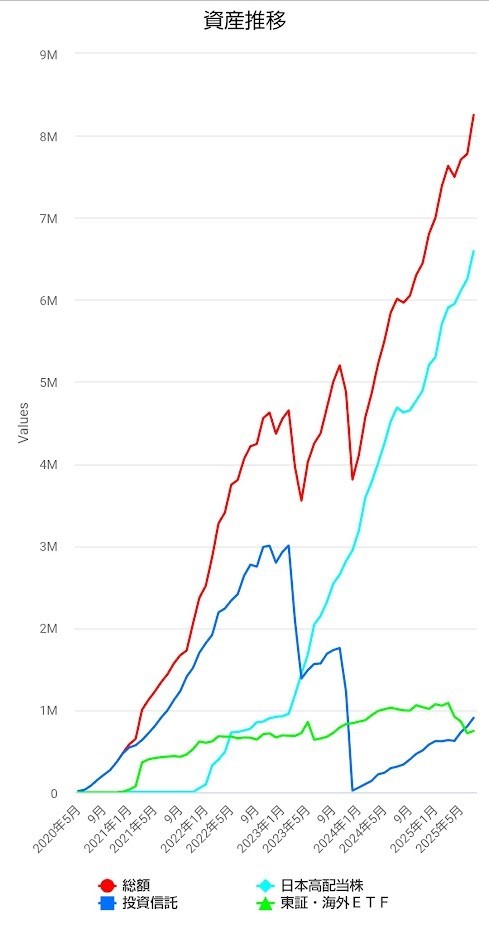

投資期間5年3ヶ月

この内容で投稿していくよ!

1、投資目的

①:投資資産3000万円でFIRE達成をして、虚弱体質の自分が「平穏な生活」の確保するために資産運用をしている

②:FIRE後は労働はせずに、自分のペースで好きなことや気になることをストレスなくやって行きたい

③:「企業分析をインフルエンサーの情報に依存する代わりに、自分ルールによる縛りでポートフォリオをコントロールすることが可能であるのか?」を実験感覚で検証してみる

今回、体調を崩したことで更新が遅れちゃったよ!

大丈夫?

しばらく真夏日が続いているから、無理だけはしないでね。

今回はトランプ関税に関して進展があったようだな。

そんな中でポートフォリオにどんな影響があったのか気になるぜ。

早速、その結果を聞かせてもらおうか。

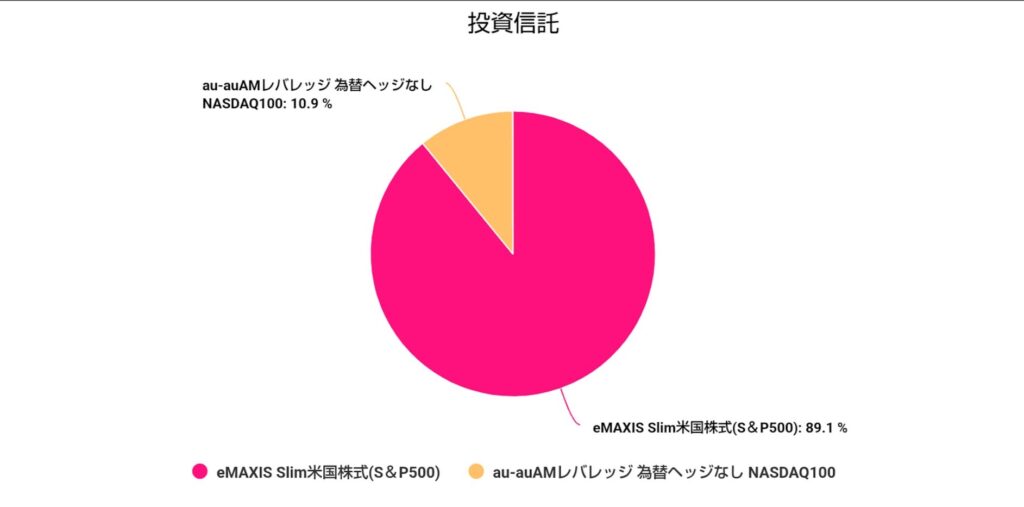

2、投資信託

投資結果

[評価額908,095円] (SBI証券で運用)

(1):eMAXlS Slim 米国株式(S&P500) [毎月 40,000円積立]

取得額 ∶700,021円

評価額 ∶809,190円

損益率 ∶+15.60%

(2):au-auAMレバレッジ NASDAQ100 為替ヘッジなし [毎月 1,000円積立]

取得額 ∶69,004円

評価額 ∶98,905円

損益率 ∶+43.33%

S&P500とNASDAQ100の指数が、上場来高値を更新したね。

これまで投資信託の積立続けていた人たちは、みんなプラスの状態になっているわ。

トランプ関税の話題が収まり、少しずつ楽観的に考えている人が増えているかもな。

だが、また大きなサプライズが起こるかもしれないから、今も油断できない状態だぜ。

そうだね!

でも上場来高値を更新したから、しばらくは追加購入のタイミングを考えなくてよくなったね!

今回のドル円相場は1ドル148円と、前回より円安が進行している。

このまま1ドル150円代に突入するのか気になる所だ。

そうね。

でも、現状は円⇔ドルの買付をする予定は無いから、あまり気にしなくても良いわ。

今は忘れているくらいが心地良い距離感だと思うぜ。

投資信託の方針

①:自分が生きている間は米国が世界の中心と思っていることから、

S&P500の積立投資をベースに運用していく

②:S&P500は長期投資で、レバナスは中期投資である

③:FIRE達成後の投資信託の運用は、S&P500のみにする予定である

投資信託に対する自分ルール

①:基本は積立投資をしていき、

「S&P500指数、NASDAQ指数が先週と今週の終値(金曜日)の差が-5%以上の場合」のみ、

週明けに一括投資してもよい。

②:FIRE達成または生活の困窮などが無い限り、売却をしてはいけない

投資信託に関しては、方針と自分ルールに変更点はないわ。

今回も上昇傾向が続いているな。

しばらくの間はゆっくり資金を集めて、冷静に一括投資ができるように行動しようぜ。

少し落ち着いたとはいえ、トランプ関連の話題は尽きてはいない。

大きな話題の時のみ行動し、それ以外は気にしないように常に情報の取捨選択と距離感を意識することが大切だ。

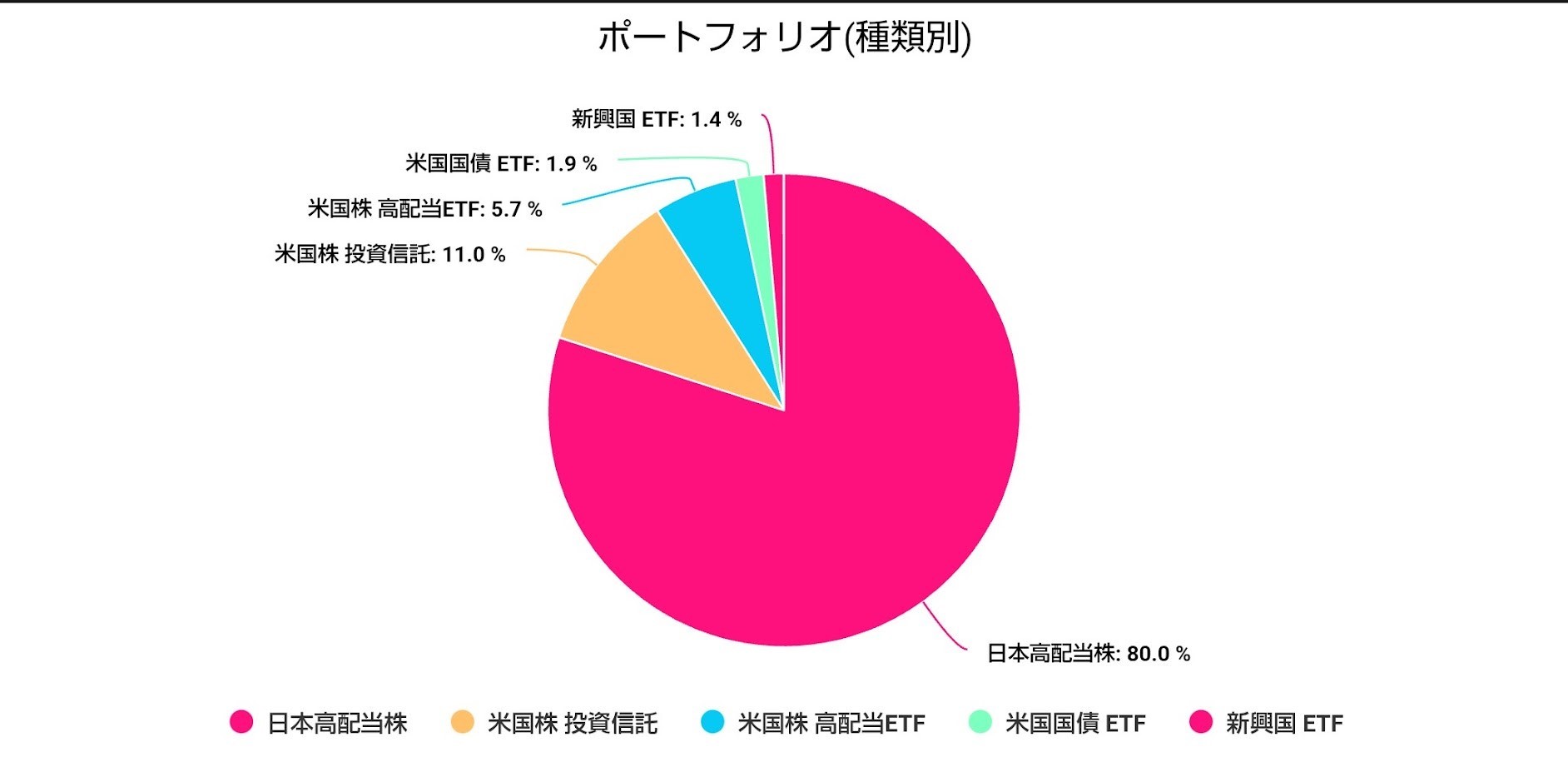

3、ETF (上場投資信託)

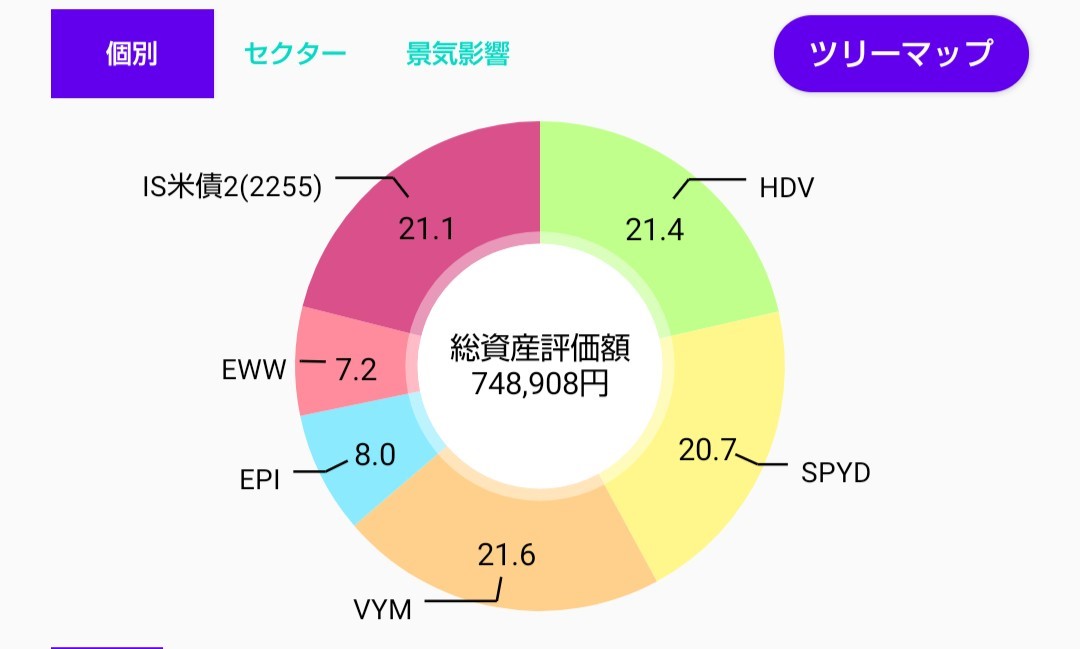

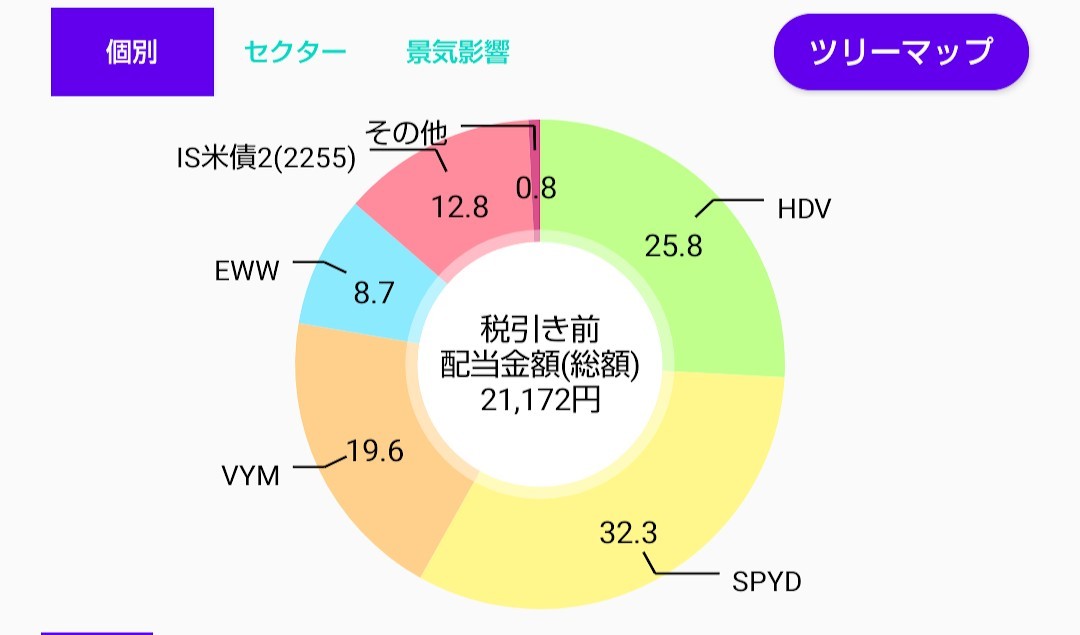

ETFのポートフォリオ

(SBI証券で運用)

取得額 ∶557,389円

評価額 ∶748,908円

損益率 ∶+34.36%

配当金(年間) ∶21,172円(税引前)

∶15,953円(税引後)

利回り ∶3.80%(取得額/税引前)

∶2.86%(取得額/税引後)

1.HDV(21.4%):iシェアーズ コア 米国高配当株 ETF

2.SPYD(20.7%):SPDRポートフォリオS&P 500高配当株式ETF

3.VYM(21.6%):バンガード 米国高配当株式ETF

4.EPI(8.0%):ウィズダムツリー インド株収益ファンド

5.EWW(7.2%):iシェアーズ MSCI メキシコ ETF

6.2255(21.1%):IS米債20年超ETF (国内投信用、円ベース)[TLTは新NISA非対応のため代用]

*現在、2255は新NISAの成長投資枠で運用し、残りは特定口座で運用中

現状は全体的に緩やかに下降している。

特に、新興国株は前回と比較して、大きく下落しているようだ。

しばらくは上昇傾向だったからな。

久々に下落を経験すると、ついつい気になってしまうぜ。

そうだね!

新興国株は予め逆指値の売却設定をしているから、もしかしたら取引が成立しちゃうかもしれないね!

特にEPIの下落が顕著に表れているね。

このペースだと1ヶ月で自動的に売却が成立しそうな勢いだわ。

そうなったら仕方ないよね!

逆に言えば、直近の底まで下落をしちゃったわけだから、無理に持ち続けて損失するリスクを回避できると考えれば、大した問題ではないよ!

確か既に含み益が出ていて、あわよくば上場来高値を越えて欲しいという願望から今も新興国株を保有し続けているだったか。

今回は下落傾向だったから、売却の逆指値に変更は無かったのか?

うん!

この感じだと、また上昇傾向に戻るのか分からない状態だね!

相変わらずETFの方向性は常に変化していっているわ。

方針を見失わないように注意しつつ、ポートフォリオを整理していこうね。

ETFの方針

①:米国高配当株・新興国株・金・国債などをベースに、タイミング投資で運用していく

②:SPYD、HDV、VYMは長期投資、

EPI、EWWは中期投資、

GLDM、2255は資産防衛用である

③:FIRE達成後のETFの運用は、SPYD、HDV、VYM、GLDM、2255の5つにする予定である

ETFに対する自分ルール

①:SPYD、HDV、VYMは明確な理由がない限り、売却をしてはいけない

②:EPI、EWWは、「直近1年間の最安値or損益率+60.00%以上」になったら売却可能と

し、仮に条件を満たせなくても2030年には2銘柄を全売却しなければならない

③:GLDM、2255は資産防衛用であるが、

状況によって売却し、SPYD、HDV、VYMの買い増しの資金にする

④:買い増しの上限は、保有比率が中期投資が最大30%、

資産防衛用は最大40%を超えないように制御する

⑤:特定口座で運用している銘柄が評価損益がマイナスになったら全売却し、

新NISAの「成長投資枠」で買い直す

今回に関しては、方針と自分ルールに変更点はない。

今回は下落傾向だったけど、逆に高配当株の買い増しのチャンスが少しずつ近づいているとも言えるわ。

今年はGLDM、GDXJ、EPOLの売却によって、買い増し用の資金はバッチリ確保しているな。

その時が近づいたら指値で購入設定をして、そのまま放置していきたいぜ。

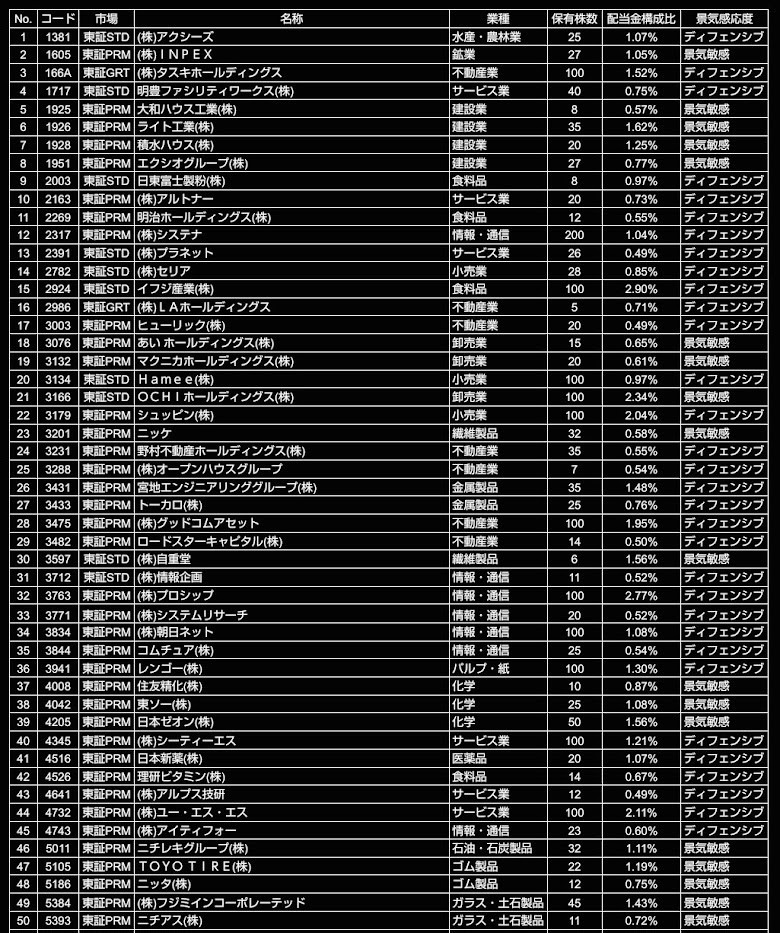

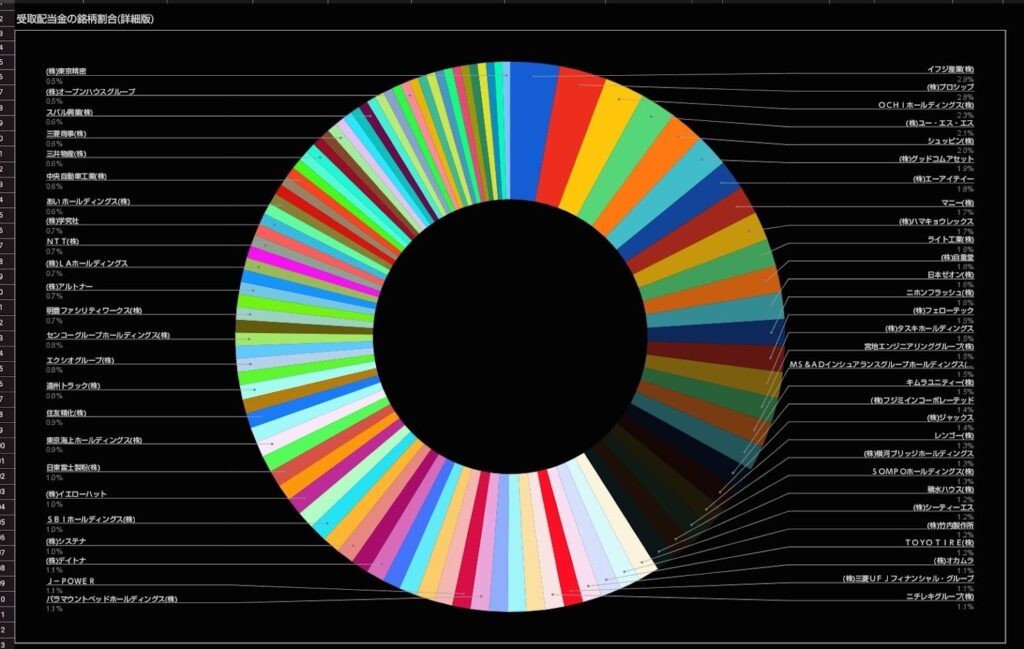

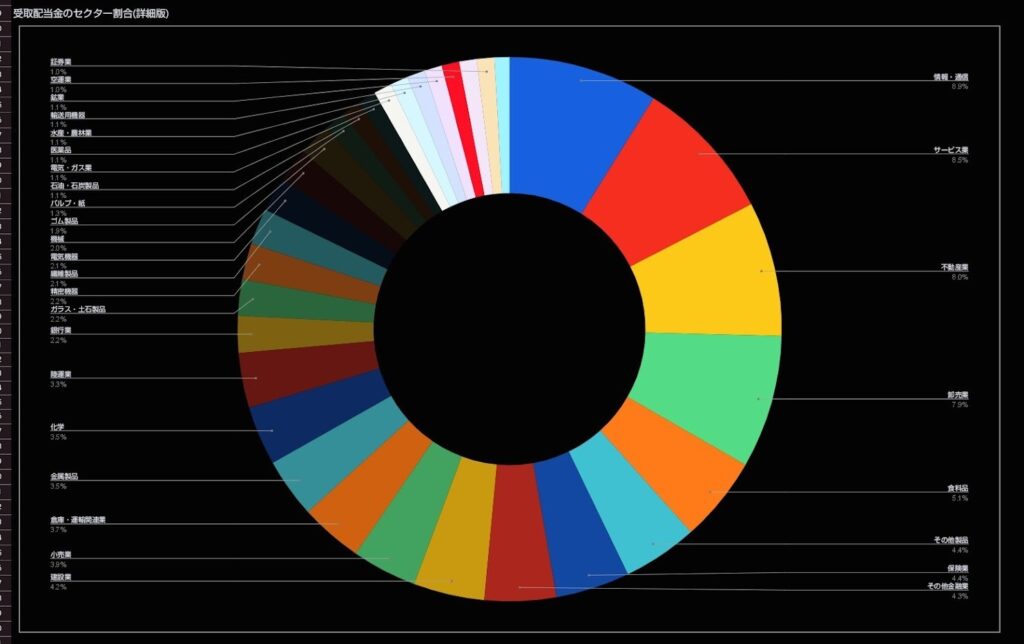

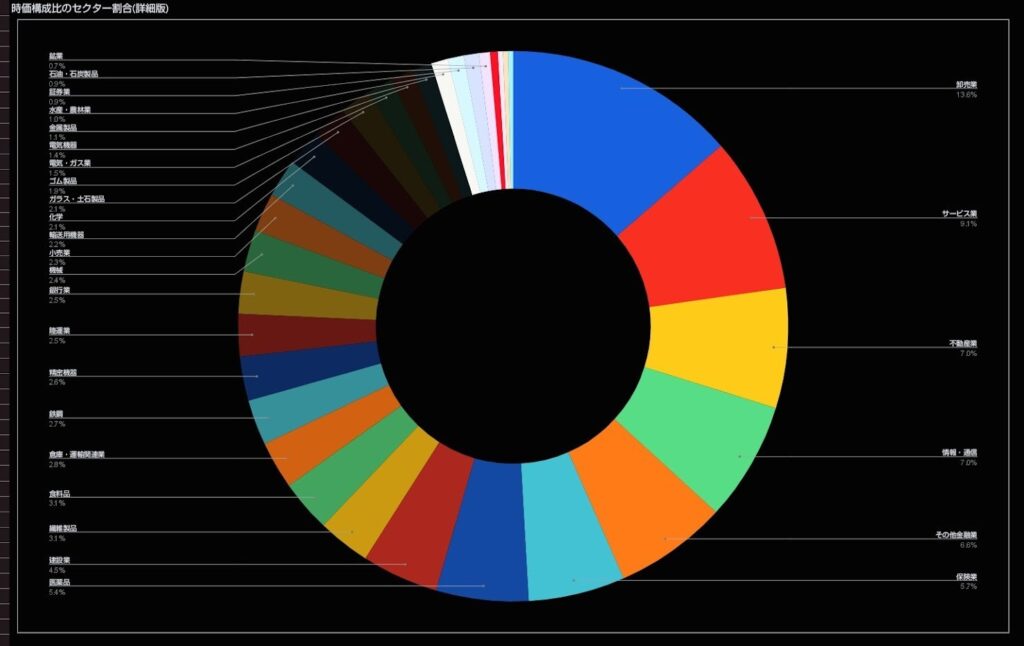

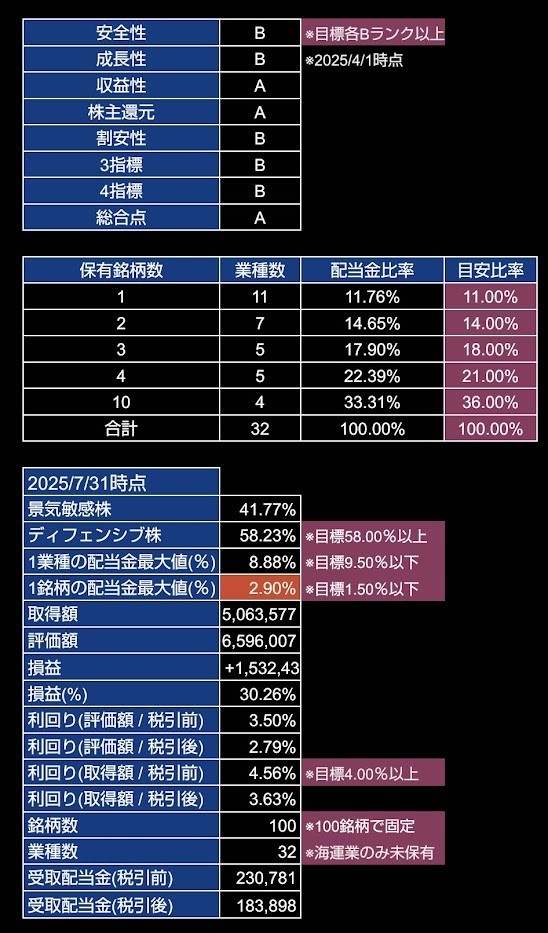

4、日本高配当株投資

日本高配当株のポートフォリオ

(マネックス証券で運用)

構成銘柄数 ∶100社

取得額 ∶5,063,577円

評価額 ∶6,596,007円

損益率 ∶+30.26%

配当金(年間) ∶230,781円(税引前)

∶183,898円(税引後)

利回り ∶4.56%(取得額/税引前)

∶3.63%(取得額/税引後)

株主優待(優待獲得株数を満たしている銘柄):6種類

✅3134 Hamee:1,500円相当の「Hamee本店」利用クーポン(年2回)

✅3166 OCHIホールディングス:2,000円相当のQUOカード(年1回)

✅3763 プロシップ:QUOカード1,000円(3年以上の継続保有で+1,000円、年1回)

✅3179 シュッピン:割引券5,000円、(2年以上の継続保有で+割引券5,000円、年1回)

✅4732 ユー・エス・エス:500円相当のQUOカード(年2回)

✅9432 日本電信電話:「dポイント」付与

(継続保有2年以上3年未満には1,500ポイント、継続保有5年以上6年未満には3,000ポイント)

【景気感応度の分類】

(景気敏感業種)

石油・石炭製品、ガラス・土石製品、繊維製品、化学、輸送用機器、ゴム製品、非鉄金属、機械、

電気機器、精密機器、卸売業、空運業、建設業、銀行業、その他金融業、鉄鋼、海運業、証券業、

鉱業

(ディフェンシブ業種)

食料品、医薬品、パルプ・紙、金属製品、その他製品、情報・通信、倉庫・運輸関連業、陸運業、

小売業、不動産業、保険業、水産・農林業、電気・ガス業、サービス業

に振り分けて、ポートフォリオの管理を行う

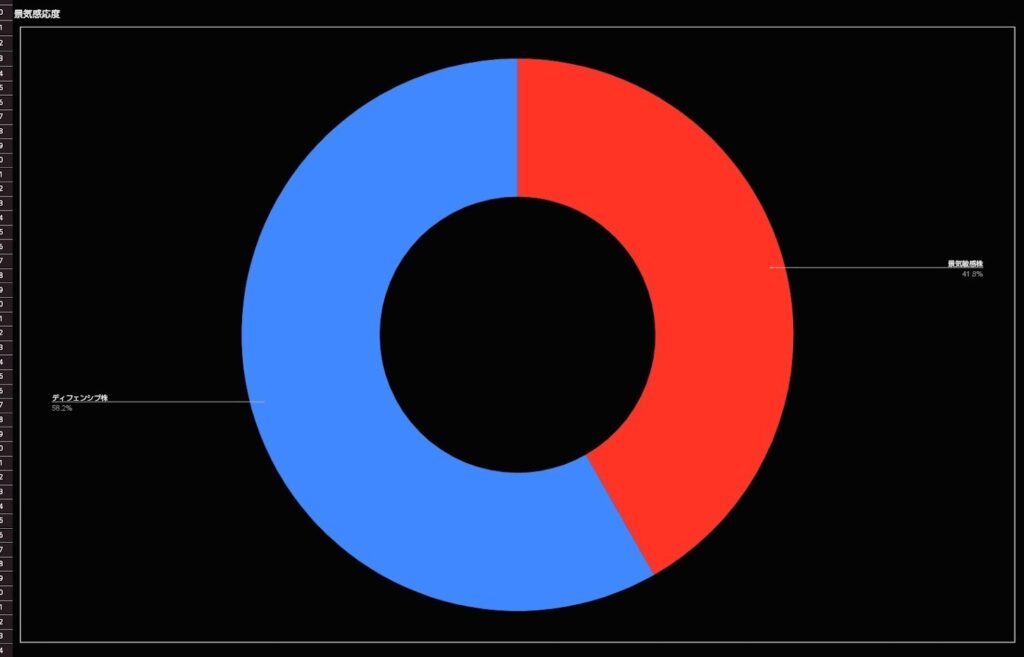

前回と比較すると

✅利回り(取得額/税引前) ∶ 4.55%→4.56%

✅1業種の配当金最大値(%) :8.89%→8.88%

✅1銘柄の配当金最大値(%) :2.91%→2.90%

✅ディフェンシブ比率 :58.16%→58.23%

今回の配当金(記念配当や業績修正も含む)の増減の発表は

✅増配:0

✅維持:1

✅減配:0

だったよ!

今月も増配した銘柄は無かったわ。

元々本決算が1銘柄しかなかったから仕方ないね。

今回は買い増しはしていないようだな。

でも、前回より利回りが上昇しているのは何でだ?

これは過去に発表された今期配当の業績修正(増額修正)を、今回実施した影響だよ!

これによってディフェンシブ比率など、様々なところにも影響が出ているよ!

ポジティブな要因というわけか。

この先は買い増しをせずに放置していく予定か?

うん!

今回は日本に対するトランプ関税が良い方向になった影響なのか、急激な株価上昇になったからしばらくはスルーするかな!

ただ、この株価上昇は一過性の可能性もあるから、過度な期待はしないようにね。

日本株に関してはより安定してきたと言えるだろう。

今後も自分ルールを意識して、感情的な買い増しをしないように心掛けよう。

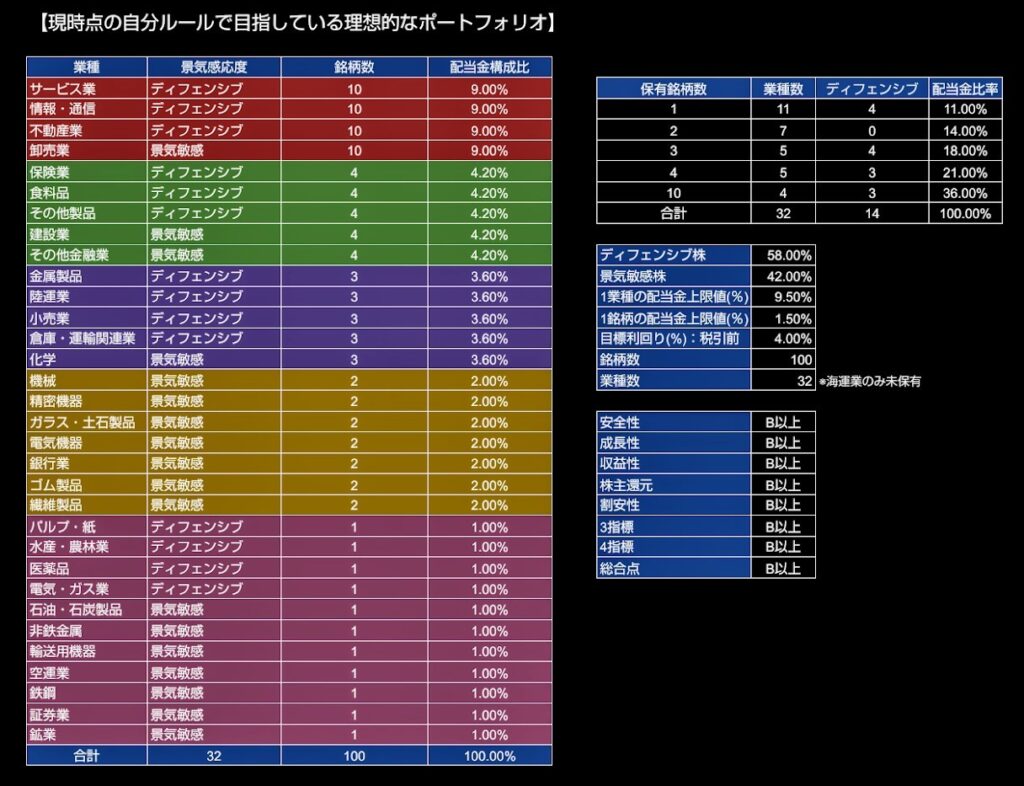

日本高配当株の方針

①:銘柄数・業種・配当金比率などの「徹底的な分散」、「ディフェンシブ比率を高める」の

2つを意識したポートフォリオを作成していき、最終的に5.00%(取得額/税引前)を目標として、

タイミング投資で運用していく

②:長期投資かつ配当金が目的であるため、売却益や株主優待が目的で保有を考えた場合、

その銘柄込みでポートフォリオを作成しなければならない

③:FIRE達成後の日本高配当株の運用は、

投資比率を「米国株(SBI証券:新NISA):日本株(マネックス証券:特定口座)=50%:50%」に

なるように管理する予定である

日本高配当株に対する自分ルール

①:銘柄入れ替えや減配等の理由がない限り、株の売却をしてはいけない

②:保有銘柄数は、必ず100銘柄で保有する

③:業種は、必ず32業種で保有する (海運業は配当金が不安定な業種のため、未保有とする)

④:各業種毎に、必ず1・2・3・4・10銘柄の5パターンのいずれかで保有する

⑤:ディフェンシブ銘柄の比率を58,00%以上になるように調整する

⑥:1業種当りの配当金比率を9.50%以内になるように調整する

⑦:1銘柄当りの配当金比率を1.50%以内になるように調整する

⑧:銘柄数が低い業種は、銘柄数が高い業種の配当金比率を超えないように調整する

⑨:ポートフォリオ全体の利回りは、4.00%以上(取得額/税引前)を目標とする

⑩:ポートフォリオ全体の評価は、各Bランク以上を目標とする

日本高配当株を関しては、方針と自分ルールに変更点はないな。

今回も増配などは無かったが、僅かながら配当金と株主優待を貰えた。

これによって、再び日本の高配当株投資の恩恵を強く実感できたであろう。

そうね。

また一つ、今の生活を豊かにする貴重な経験ができたと思うわ。

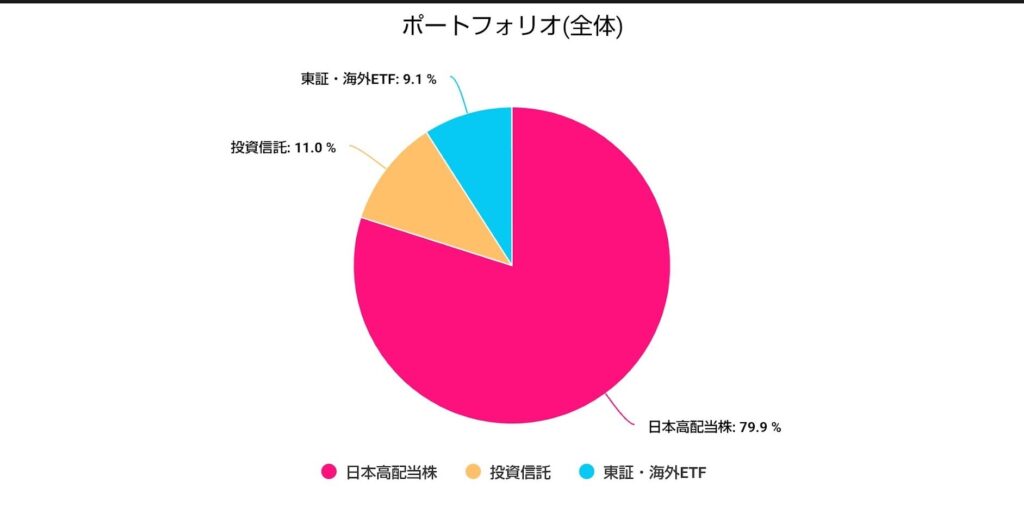

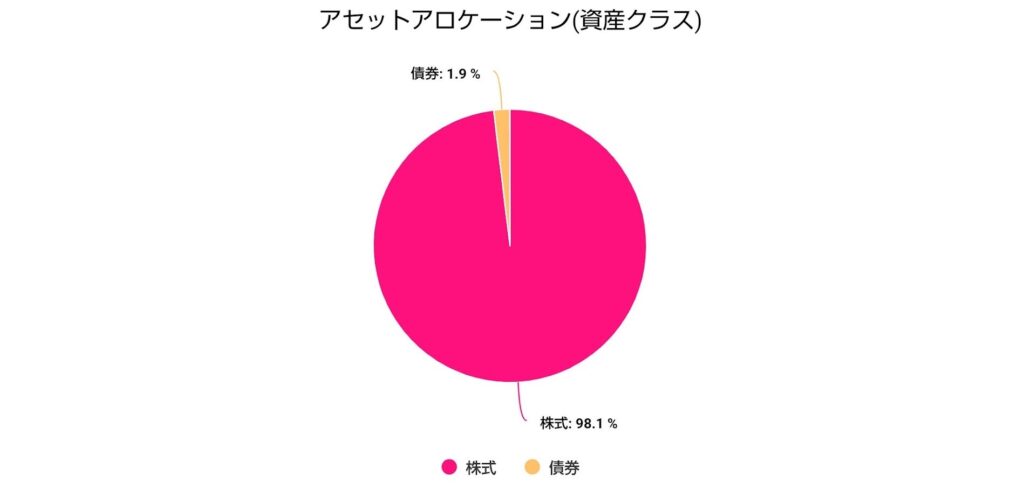

投資総額

評価額 :8,253,010円(前月比 +475,732円)

投資元本:6,389,991円

損益 :+1,863,019円

損益率 :+29.16%

今回は日本高配当株の株価上昇が大きかったな。

投資信託も順調に上昇傾向のおかげで、より資産全体の増加している事を実感しているぜ。

今は資産の増加を喜んで良いだろう。

しかし、油断は禁物だ。

これに慣れてしまう程、資産が減少した時のメンタルへの影響も大きくなってしまう。

そうね。

少しずつ投資との正しい距離感を調整しつつ、本当に必要な時に行動できるように必要最低限の情報にとどめて、日常生活を送っていこうね。

ポートフォリオ作成の参考にしたYouTubeチャンネル

色々なYouTubeチャンネルを参考にしたから、「投資の考え方や現在のポートフォリオに銘柄を組み入れるきっかけなった」など、影響を受けたチャンネル名の記載しているよ!

これは、個人的な感謝の気持ちとして勝手に記載するだけだから、深い意味はないよ!

・中田敦彦のYouTube大学

・両学長 リベラルアーツ大学

・【投資塾】知らないより知っていた方が役立つ話

・バフェット太郎の投資チャンネル

・Dan Takahashi (Japanese)

・【投資家バク】高配当・増配株で目指せFIRE

・くっつーの株主優待チャンネル

・株の買い時を考えるチャンネル

・みふゆつきの高配当投資チャンネル

・風丸レバレッジ投資チャンネル

・ロジャーパパ米国株投資

・ひろ投資チャンネル

・ある-高配当株分析チャンネル

・40代会社員夫婦のセミリタイヤ計画

・ひよ子のお金チャンネル/お金の2ch有益スレ

等々

まとめ

今回は「2025年7月末時点の投資の資産額&方針」について投稿したよ!

少しでも参考にしてくれたら嬉しいぜ。

また、この茶番に付き合ってくれたことに感謝する。

読んで頂き、本当にありがとうございます。

今回の記事内容に関連した、オススメの物を紹介します。

【改訂版】本当の自由を手に入れる お金の大学

バクでも稼げる高配当・増配株投資

驚異のバク益高配当株 サラリーマンが月10万円の不労所得でお金の不安から解放される「黄金ポートフォリオ」 のつくり方

驚異のバク益高配当株 サラリーマンが月10万円の不労所得でお金の不安から解放される「黄金ポートフォリオ」 のつくり方

マネックス証券

配当ナビ

コメント